Identification

L’Élargissement descendant à angle droit est une figure de continuation dans 51% des cas de la tendance antérieure et de retournement dans 49% des cas de la tendance antérieure. En général, l’Élargissement descendant apparait le plus souvent au sommet d’une tendance haussière, mais parfois il peut se produire après une période de baisse pour marquer une phase de distribution ou de consolidation.

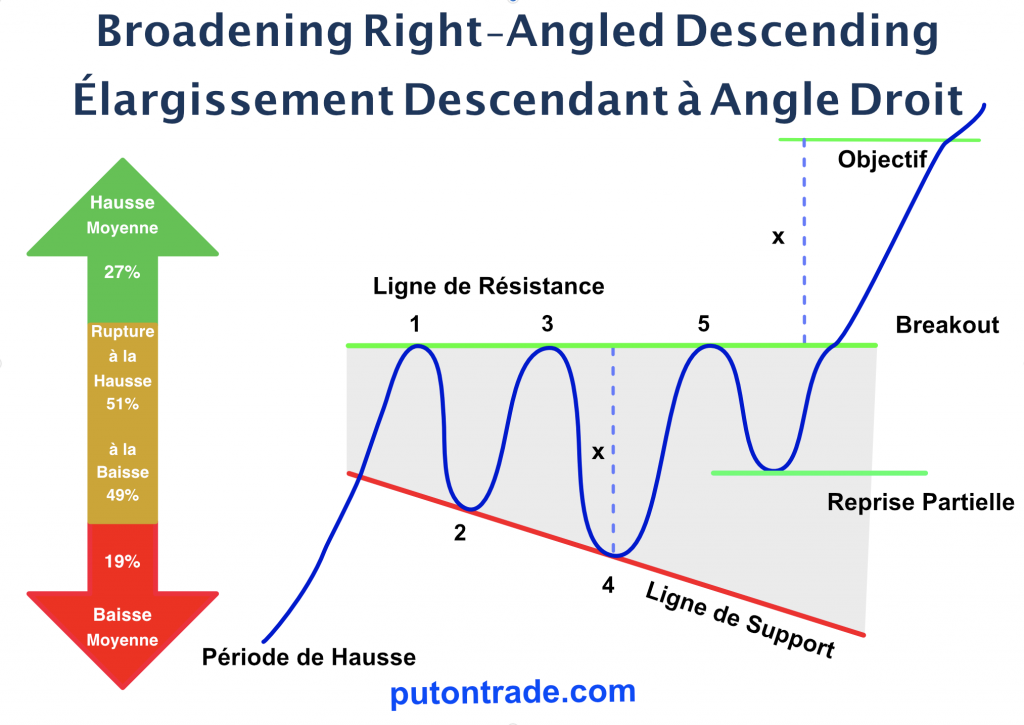

La Figure-1 présente un graphique théorique de l’Élargissement descendant à angle droit. La formation du pattern débute par une phase haussière avant que les cours ne commencent à osciller à l’intérieur d’un triangle inversé pour former les deux lignes : la ligne de résistance horizontale en point 1 et 3 et la ligne de support descendante en point 2 et 4. Il arrive parfois que les cours fassent une reprise partielle, ce qui est un bon indice pour augmenter fortement la probabilité pour une sortie dans le sens de cette reprise partielle.

Comme pour toutes les lignes de résistance et de support, la ligne de résistance horizontale doit toucher au moins deux points au même niveau et la ligne de support descendante doit aussi toucher au moins deux points dont le deuxième doit être plus bas que le premier.

Il s’agit d’un pattern rare et l’identifier à ses débuts n’est pas si simple à cause de ses niveaux plus bas au fil de sa formation. Il faut se méfier de le confondre avec un Double Top avec la cassure de ligne du support ou d’un Trading Range et de s’engager très tôt.

La durée moyenne d’un Broadening Right Angled Descending est de 3 mois. Il est conseillé de privilégier les figures qui ont une hauteur moyenne de 18% parce qu’ils offrent de meilleures performances.

L’Élargissement descendant à angle droit n’est valide que lorsque les cours cassent soit la ligne de résistance soit la ligne du support en fermeture.

Breakout

L’Élargissement descendant à angle droit se comporte comme une figure de continuation dans 51% des cas qui se révèle par la cassure de la ligne de résistance en fermeture, et de retournement dans 49% des cas qui se traduit par la cassure de la ligne de support en fermeture. La probabilité est de 50% pour une sortie par le haut ou d’une sortie par le bas, ce qui signifie que les cours sont dans une phase d’incertitude.

En revanche, la tendance globale du marché influe fortement sur la probabilité de sortie ce qui veut dire que si les indices comme le S&P500, DAX ou le CAC40 sont en tendance haussière, on peut considérer que la probabilité d’une continuation est plus forte qu’un retournement et l’inverse est aussi vraie avec une tendance globale à la baisse qui augmente la probabilité d’un retournement. Il est aussi important de ne pas négliger la tendance de l’indice de son secteur économique.

L’Élargissement descendant à angle droit possède un taux d’échec élevé qui est de l’ordre de 19% après la cassure de la ligne de résistance lorsque le marché est haussier et de 4% après la cassure de la ligne de support lorsque le marché est baissier. Il est donc prudent de bien positionner le stop pour éviter une mauvaise surprise.

Le pullback dans un le Broadening Right Angled Descending se produit une fois sur deux. La durée d’un pullback est de 11 jours en moyenne. A noter lorsqu’un pullback se produit, les performances sont moindres à cause de cette hésitation.

Le breakout ou le point de rupture de la ligne de support est difficile à identifier à cause de l’élargissement baissier des cours. Cependant, le breakout n’est confirmé que lorsque les cours cassent la ligne du support à la baisse ou la ligne de résistance à la hausse en fermeture. Il arrive aussi que le breakout ne se produise jamais et le Broadening Right Angled Ascending se transforme en Trading Range.

Trading Tactiques

La règle de calcul de l’objectif ou de potentiel de gain théorique pour le Broadening Right Angled Descending est de calculer la hauteur du pattern par la soustraction du cours de la ligne de résistance et du cours le plus bas de la ligne du support (le point 4 dans la Figure-1). Pour une cassure de la ligne de résistance ou un upward breakout , ajouter cette hauteur au cours de la ligne de résistance pour avoir l’objectif haussier théorique et pour une rupture de la ligne de support ou downward breakout, soustraire la hauteur de la ligne du support pour avoir l’objectif baissier théorique. Attention au résultat négatif.

Cet objectif est atteint dans 63% des cas pour une sortie par le haut dans un marché haussier pour une durée moyenne de quatre mois. Pour une sortie par le bas dans un marché baissier cet objectif est atteint à 51% pour une durée d’un mois. Ce qui veut dire, que dans la moitié des cas l’objectif théorique n’est jamais atteint. Par prudence, il convient de cibler plutôt la moitié de cet objectif.

Il existe trois façons pour trader l’Élargissement descendant à angle droit :

- Attendre le breakout pour se positionner :

- A l’ACHAT (Go Long) une fois que les cours franchissent la ligne de résistance à la hausse en fermeture et que le marché est dans une tendance haussière avec un stop en dessous de la ligne de résistance.

- A la VENTE (Go Short) une fois que les cours franchissent la ligne de support à la baisse en fermeture et que le marché est dans une tendance baissière avec un stop au-dessus de la ligne de support.

- Pour les autres cas ACHAT dans un marché baissier et VENTE dans un marché haussier, il faut être prudent parce que toutes les conditions de réussite ne sont pas réunies.

- Se positionner sur la ligne de support ou sur la ligne de résistance si la hauteur de l’élargissement est au-delà de 18%. Une fois que vous avez identifié l’Élargissement descendant à angle droit avec les deux points qui forment la ligne de résistance horizontale et les deux points à la baisse qui forment la ligne de support, après le point 4 dans la Figure-1 :

- A l’ACHAT (Go Long) lorsque les cours rebondissent sur la ligne de support avec un stop sous la ligne de support et pour objectif la ligne de résistance. Si la cassure de la ligne de résistance se produit, appliquer la méthode du paragraphe 1. Au contraire, si les cours commencent à se retourner avant qu’ils n’atteignent la ligne de résistance, fermer immédiatement votre position.

- A la VENTE (Go Short) lorsque les cours reculent après avoir touchés la ligne de résistance avec un stop au-dessus de la ligne de résistance pour objectif la ligne de support. Si la cassure de la ligne de support se produit, appliquer la méthode du paragraphe 1. Au contraire, si les cours commencent à se retourner avant qu’ils n’atteignent la ligne de support, fermer immédiatement votre position.

- La reprise partielle. C’est lorsque les cours entament un retournement vers la moitié de l’élargissement :

- A l’ACHAT (Go Long) lorsque les cours sont à la baisse en direction de la ligne du support et vers la moitié de l’élargissement, ils entament un retournement haussier. La probabilité de casser la ligne de résistance est de 63%. Pour les 37% restant, il faut toujours se protéger avec un stop sous la reprise partielle.

- A la VENTE (Go Short) lorsque les cours sont à la hausse en direction de la ligne de résistance et vers la moitié de l’élargissement ; ils entament un retournement baissier. La probabilité de casser la ligne de support est de 80%. Pour les 20% restant, il faut toujours se protéger avec un stop au-dessus de la reprise partielle.

A noter que le déclin des cours est plus vif que la hausse. Si les cours n’ont pas atteint leur objectif au-delà de deux semaines après la cassure de la ligne de support ou deux mois après la cassure de la ligne de résistance, il est conseillé de serrer le stop et de surveiller votre position.

Exemples

La figure-2 des cours journaliers de Activision Blizzard montre la formation d’un Élargissement descendant à angle droit de continuation qui a débuté en Septembre 2017 après une tendance haussière de 9 mois. La durée de la formation est de 4 mois. L’objectif théorique est calculé par la soustraction du cours de la ligne de résistance du cours le plus bas attient de la ligne du support ce qui fait une différence de 65,70 – 56,17 = 9,53. Ensuite, la moitié de cette différence est ajoutée au cours de la ligne de résistance pour donner l’objectif théorique égal à 65,70 + (9,53 / 2) = 70,47.

Le signal d’achat est donné par la reprise partielle marquée par la flèche le 2 Janvier 2018 à 63,06 avec un stop à 61,00 au-dessous de la reprise partielle. La ligne de résistance a été cassée dans les 8 jours qui ont suivi la reprise partielle et le premier objectif a été dépassé vers la fin du mois de Janvier 2018. Par la suite, un pullback ramène les cous à l’intérieur de l’élargissement sans toucher le stop sous la reprise partielle. Puis les cours ont repris le chemin de la hausse pour atteindre le deuxième objectif avant de s’effondrer.

L’Élargissement descendant à angle droit n’offre pas des performances exceptionnelles, par conséquence, dans le cas de prise de position sur une reprise il est judicieux de viser le premier objectif (qui est égal à la moitié de la hauteur) et d’oublier le deuxième objectif pour ne pas transformer une position gagnante en position perdante.

La figure-3 des cours journaliers de Nike fait apparaitre un Élargissement descendant à angle droit de retournement. De Plus, l’élargissement s’inscrit dans une grande correction qui a débuté en Octobre 2018. La formation a duré 3 mois et la hauteur de l’élargissement est de 8,75, ce qui donne un objectif théorique haussier à 82,16 avec la moitié de la hauteur.

Cependant, avec une résistance en vue vers le sommet d’Octobre 2018, marqué par la ligne jaune, il est plus judicieux de privilégier l’objectif théorique à 84,25. Après la cassure de la ligne de résistance le 18 Janvier 2018, les cours n’ont eu aucune difficulté pour atteindre l’objectif théorique de la résistance en vue.

Par ailleurs, vous avez sans doute remarqué la formation de l’Élargissement ascendant à angle droit en Septembre 2018, qui est à l’origine du retournement de la tendance haussière. Et surtout le GAP de continuation qui se situe au milieu de la tendance haussière.

L’Élargissement descendant à angle droit possède un taux élevé de fausse cassure qui est de l’ordre de 19% des cas pour une sortie par le haut et de 4% des cas pour une sortie par le bas. La figure-4 des cours journaliers Prologis fait apparaitre un Élargissement descendant à angle droit de retournement qui s’est formé début Aout 2016 et a duré 3 mois et demi suite à une tendance haussière.

Le signal de vente est déclenché par la reprise partielle vers mi-Octobre 2016 avec un stop au-dessus de la reprise partielle. Cependant, après la cassure de la ligne de support le stop est ramené au-dessus de la ligne de support. Puis dans les 2 jours qui ont suivi la cassure, les cours sont revenus brutalement à l’intérieur de l’Élargissement et continué leur hausse jusqu’à la ligne de résistance et le stop au-dessous de la ligne de support a été touché.

Finalement, le trade était profitable avec le signal de vente de la reprise partielle et perdant avec celui de la cassure de la ligne du support.

Il arrive parfois un Élargissement descendant à angle droit se trouve à mi-chemin d’un mouvement total de hausse comme le montre la figure-5 des cours journaliers de Solvay. Le pattern s’est produit après une tendance haussière de deux mois. Il est intéressant de constater la reprise partielle début Juillet 2016, marquée par la flèche qui déclenche le signal de vente avec un stop au-dessus de la reprise partielle.

Cependant, la baisse s’est arrêtée sur la ligne de support sans la casser et les cours sont repartis à la hausse pour toucher le stop. Par la suite, la ligne de résistance a été franchie avec quelques hésitations et la hausse a continué durant un an.

Conclusion

L’Élargissement descendant à angle droit est une figure de continuation dans 51% des cas de la tendance antérieure et de retournement dans 49% des cas de la tendance antérieure. Il se produit rarement, et il est souvent confondu avec un Double Top. Il est conseillé d’attendre la cassure de la ligne de résistance ou de la ligne du support pour se positionner. Une fois sur deux un pullback se produit.

L’Élargissement descendant à angle droit n’offre pas des performances exceptionnelles et possède un taux d’échec assez élevé de 6% à 19% après la cassure de la ligne de résistance et de 4% à 14% après la cassure de la ligne du support. Il est conseillé de le trader dans le même sens du marché. Au-delà de deux semaines après la cassure de la ligne de support ou deux mois après la cassure de la ligne de résistance, si les cours n’ont pas atteint leur objectif, il est conseillé de serrer le stop.

Laisser un commentaire