Battre le marché ou Beat the Market en anglais est une expression qui veut dire surpasser les performances du marché. Le repère de comparaison ou le benchmark en anglais le plus utilisé est l’indice S&P 500 qui représente la performance des 500 plus grandes capitalisations des entreprises côtées sur le marché américain.

L’indice S&P 500 depuis sa création en 1957 offre un rendement moyen de 9% par an sur une période de 10 ans. Donc, battre le marché consiste à surpasser le rendement moyen annuel de 9%.

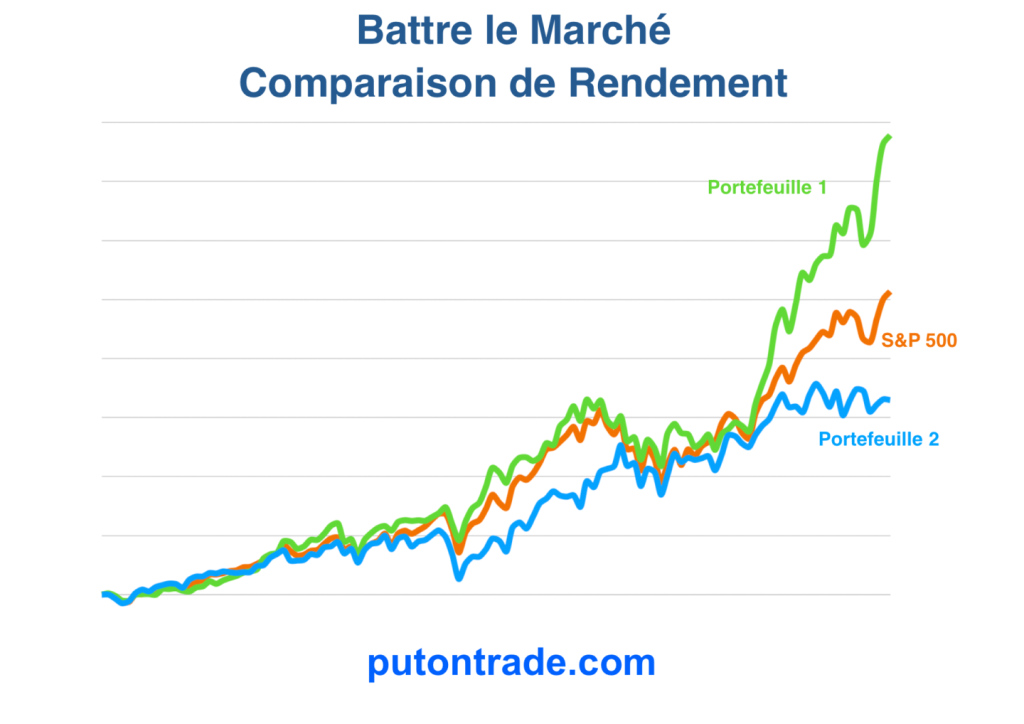

La figure-1 montre un graphique théorique de comparaison de rendement entre l’indice S&P 500, le Portefeuille 1 et le Portefeuille 2. Il est facile de constater que le rendement du Portefeuille 1 a surperformé le rendement de l’indice S&P 500, à l’inverse le rendement du Portefeuille 2 a sous-performé le rendement de l’indice S&P 500.

Investissement indiciel et gestion passive

Selon les statistiques du site S&P Dow Jones Indices 65% des fonds américains ont sous-performé sur l’année 2024 l’indice S&P 500. Ainsi, sur une période de 10 ans, 84.34% ont sous-performé l’indice S&P 500 et sur une période de 20 ans 91,99% ont sous-performé. En revanche, il ne reste qu’une poignée de 8% qui arrivent à battre le marché sur le long terme.

Cependant, dans le cas où le rendement d’un portefeuille ou l’investissement dans un fonds ne dépasse pas celui de l’indice S&P 500 après commission et frais de gestion, il est plus judicieux d’investir directement dans l’indice S&P 500 à travers un ETF à moindre coût ou dans un fonds indiciel.

Cette approche ne permet pas de battre le marché mais au moins d’avoir le même rendement. L’investissement dans un indice comme le S&P 500 ou un autre indice correspond à une gestion passive, à l’inverse une gestion active où il faut souvent intervenir sur le marché pour faire une sélection des valeurs à acheter ou à vendre selon un plan d’investissement.

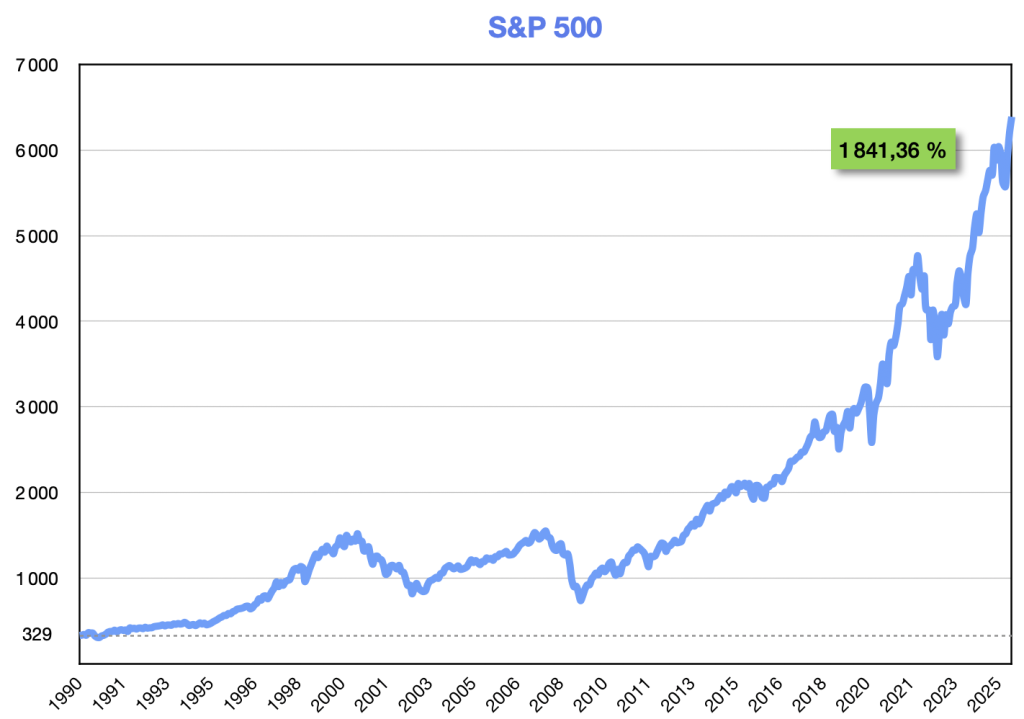

La figure-2 montre l’évolution des cours de l’indice S&P 500 depuis Janvier 1990 jusqu’à Juin 2025. Sur la période de 35 ans et demi le S&P 500 a gagné 1 841,36 %, pour une somme de 25 000 USD investi en Janvier 1990, la valeur de cette somme en Juin 2025 vaut 485 341 hors commission et impôt. Ce qui fait un rendement annuel de 9%.

Néanmoins, l’investissement indiciel n’est pas sans risque, le tableau ci-dessous présente l’ampleur des baisses que l’indice S&P 500 a subi durant cette période :

| Année | Durée de la baisse | Ampleur de la baisse | Durée de rétablissement |

|---|---|---|---|

| 2000 | 529 Jours | -47,41 % | 1 017 Jours |

| 2007 | 355 Jours | -55,25 % | 774 Jours |

| 2020 | 23 Jours | -33,79 % | 97 jours |

| 2022 | 195 Jours | -24,49 % | 297 Jours |

Par exemple, en l’an 2000 le S&P 500 à perdu 47.41% dans une tendance baissière qui a duré un an et demi et il a fallu presque trois ans pour récupérer son niveau de l’an 2000.

Bien que les performances passées ne puissent jamais garantir les performances futurs, mais l’investissement indiciel reste un des investissements boursier le moins risqué sur le long terme. En outre, l’investissement indiciel ne permet pas de s’enrichir rapidement, par contre il permet de s’enrichir lentement mais sûrement.

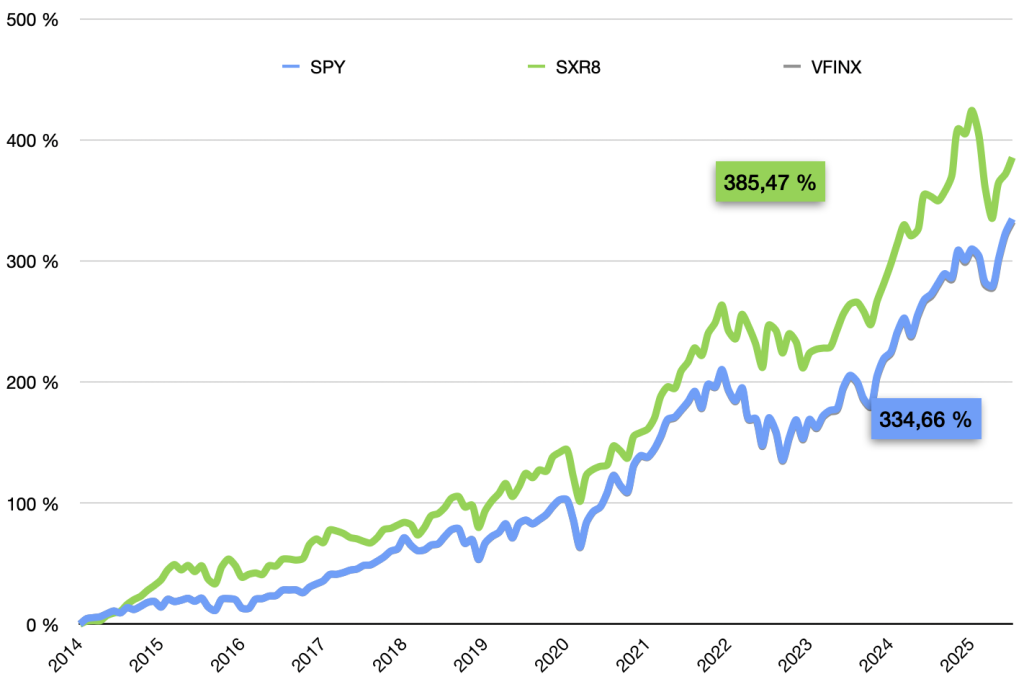

La Figure-3 montre une comparaison de rendement entre les trois ETF les plus connus de l’indice S&P 500 depuis 2014 :

| Ticket | Libellé | Devise | Rendement Annuel depuis 2014 |

|---|---|---|---|

| SPY | SPDR S&P 500 ETF | USD | 15,02 % |

| SXR8 | iShares Core S&P 500 UCITS ETF USD | EUR | 16,24 % |

| VFINX | Vanguard 500 Index Fund | USD | 14,96 % |

Le rendement annuel sur la période 2014, 2025 était exceptionnel, il est de l’ordre de 15%, les courbes du SPY et VFINX dans la figure-3 sont collées parce qu’elles ont presque le même rendement. En revanche, le SXR8 a affiché un meilleur rendement sur la même période parce qu’il est valorisé en Euro et sur cette période l’Euro a surperformé le Dollar américain. La cotation en Euro est également plus facile pour les investisseurs en Euro parce qu’ils n’ont pas à gérer une position de change et des frais supplémentaires.